お子様が生まれた30代カップルの保険見直し

FP相談事例

第一子が生まれたのを機に、就職してすぐに加入した生命保険を見直したほうがよいか検討したいと考えています。また、学資保険に入っておいたほうがよいと聞いたのですが、どうしたらよいでしょうか?

【家族構成】

夫 31歳 会社員

妻 30歳 主婦

第一子 0歳(男の子)【家計状況】

年収 600万円

預貯金 200万円

住居 持ち家(戸建てを3年前に夫名義で購入) 住宅ローン35年 月々返済11万円

第一子の希望教育コース 幼稚園3年~公立小学校~中高私立~私立大学文系【現在加入中の保険】

夫 死亡保険金額 1,000万円 保険料5,000円/月

1.お子様さんが生まれたら必要な保障とは

お子様が生まれると、家計には大きな変化が二つ起こります。一つ目は、お子様が成人し自分で生計を立てられる日が来るまでの約20年間、お子様の生活や教育にかかる費用を確保していく必要があることです。もう一つは、お子様が小さい間は子育てにとても時間が取られるため、一般的に奥様の働き方や収入を制限せざるを得ないことが多いということです。これらを踏まえると、最初にきちんと考えて準備しておきたいのは、夫が万が一のときでも、家族が生活でき、お子様の教育費の準備で苦労しないで済むような死亡保障となります。いくらの死亡保険金を準備すべきかを「必要保障額」といいます。必要保障額はFPにライフプランを作成してもらうなどすれば、適切な金額を計算することができます。

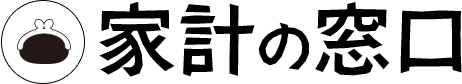

2.必要保障額の計算方法と目安

必要保障額計算の考え方は以下となります。

- 夫が万が一の場合に、残された家族が最低限困らない暮らしをするために必要な資金総額を計算する。

- そこから、預貯金や遺族年金受給額、妻の収入等、準備できる見込みのある資金を差し引きます。

- 不足分があればその金額が保険で備えるべき金額=必要保障額となります。

万が一のときに準備できるお金のうち、とても頼りになるのは、公的な遺族年金です。夫がサラリーマン(厚生年金加入)で、18歳未満のお子様がいるご家庭では、目安ですが月々10~14万円程度受給できます。ただし、夫が自営業(国民年金加入)の場合、遺族年金はサラリーマン家庭より少ないことが多いのでご注意ください。

また、持ち家か賃貸かでも必要保障額は大きく変わります。持ち家で住宅ローンを組まれている場合は、一般的には「団体信用生命保険(だんたいしんようせいめいほけん)」という死亡保険にすでに加入されています。団体信用生命保険は、住宅ローンを借りた人に万が一のことがあった場合には、住宅ローンの残債相当の保険金が支給されるというものです。つまり、団体信用生命保険付の住宅ローンを借りている場合は、夫が万が一のときにはローン返済がなくなり、遺族が住み続けることができます。

以下に必要保障額目安表をご紹介します。必要保障額は、お子様の人数、持ち家なのか賃貸か、サラリーマンか自営業か、奥様がどれくらい収入を得られるのかで、ご家庭によって大きく変わりますので、あくまで目安とお考えください。

3.必要保障額と現在加入している保障の差異を確認する

必要保障額が計算できたら、加入保険の保障額の過不足を把握し、対策を考えます。

ケーススタディーのご家庭は、「妻と子1人」「持ち家」「サラリーマン」のため、必要保障額の目安は3,000万円となります。一方、現在加入中の保険の死亡保障は1,000万円ですから、2,000万円保障が不足している可能性がある、ということになります。

また、保障を考えるときには、金額だけではなく、いつまで必要かも重要なチェックポイントとなります。必要保障額は、一般的には時間の経過とともに減少していきます。夫が働くことができれば、家族が必要な生活費や教育費は収入から捻出することができるためです。そのため、死亡保障の大半は、毎年死亡保険金額が減少していく代わりに保険料が割安な「収入保障保険」や「低減定期保険」で備えるのがおすすめです。一方、お子様の大学進学の費用を備えるための保険や、お葬式代などいつ亡くなっても必要な費用を準備するための保険は、死亡保障が年を経るごとに減ってしまっては困ります。そのため一定の期間又は一生涯、同額の保障を確保できるタイプの死亡保障付きの保険がおすすめです。「定期保険」「養老保険」「終身保険」「共済の死亡保障」等が該当します。

4.死亡保障以外に検討したい保障・保険

死亡保障以外に子育て世帯が備えるべきものとしては、以下のような保障があります。ご家庭にとっての重要度と保険料に無理なく充当できる予算との兼ね合いを考え、安心して暮らすための一定の保障を確保していきましょう。ご自分で必要な保障を選んだり、適切な保障額を計算したりするのは難しいと思われる方は、ファイナンシャル・プランナーに相談されることをおすすめします。

- 病気やケガの入院保障

- 妻のほうが高収入の場合、妻の死亡保障

- 治療費負担が大きい、がんの治療費や収入減少の補てんをしてくれる保障

- 教育費を準備するための保険

- お子様の病気やケガに備える保険

※本コラムは共済・保険ガイドサイト<お金と仕事と共済>にて執筆したコラムを転載しております。

- 教育費や家計、資産運用などの疑問はFPに相談して解決しよう!