オルカン一択のNISA投資で大丈夫? ~FPから見たオルカンによる世界分散投資の弱点とは~

お客様のお話を伺う中で最近気になるのは「オルカン1本だけに投資をすれば分散投資はバッチリ!」という理解をされておられる方が少なからずいらっしゃることです。全くの間違いであるとは言えないのですが、分散投資について大切ないくつかの視点を加味した上で運用作戦の幅を広げていけると、なお良いと思います。その為、今回は、長期分散投資について理解を深めて頂けるよう、オルカン投資の特徴を整理してみました。

オルカンとは

世界株式指数に連動するように資産運用を行うインデックス投資信託の一種です。

オルカンの正式名称は「MSCIオール・カントリー・ワールド・インデックス(ACWI)」であり、MSCI(モルガン・スタンレー・キャピタル・インターナショナル)が算出・公表する世界株式指数です。先進国と新興国の大型株、中型株約2,760銘柄(2024年6月現在)から構成されています。この指数に連動するように銘柄を選択して運用しているインデックス投資信託群(インデックスファンド)を略してオルカンと呼んでいます。ここでは、一般的な呼称に合わせ、上記指標に連動して資産運用を行うインデックスファンド群をオルカンと呼ぶことにします。

オルカンの魅力

オルカン投資の魅力としては以下の2点が挙げられます。

1.一本の投資信託で、世界中の大型中型株式に分散投資ができること

オルカンの投資対象は全世界(日本を含む先進国・新興国)であり、実際に世界約50カ国へ分散投資をしています。投資ビギナーでも、経済情報に詳しくなくても、オルカン1本だけで国際分散投資を日々実践できるというのはとても魅力的です。

2.投資信託の運用コストが低く、長期投資に適していること

投資信託を運用するために必要な信託報酬というコストがあります。信託報酬は購入時だけかかる「購入時手数料」や売却する時だけ支払う「信託財産留保額」とは異なり、投資信託を保有する間はずっとかかり続けます。ということは同じパフォーマンスが期待できる投資信託であれば、信託報酬は安い方が望ましいと言えます。オルカンはインデックスファンドと言って、指数に忠実に連動することを目指す投資信託のため、信託報酬は低く抑えられています。

オルカンの特徴と注意点

では「オルカンでどこまでの分散投資ができているのか」という観点から、オルカン投資の特徴と注意点を挙げさせていただきます。

1.「時価総額加重平均方式の指数」であることは知っておこう!

「時価総額加重平均方式」とは、各企業の時価総額(株価×発行済株数)の割合を重みづけして算出するルールになっている投資信託です。時価総額加重平均方式を採用しているのはオルカン以外にもS&P500、TOPIX等があります。

この方式の注意点は、時価総額の大きい一部の銘柄が、指数の変動に大きな影響を与えてしまうということです。また、積立投資をしていくと、「今」高く評価され、割高になっている可能性もある業種や銘柄へ集中投資することになりやすいと言う点です。

2.産業・業種にバランスよく投資できている?~組み入れ銘柄の実態~

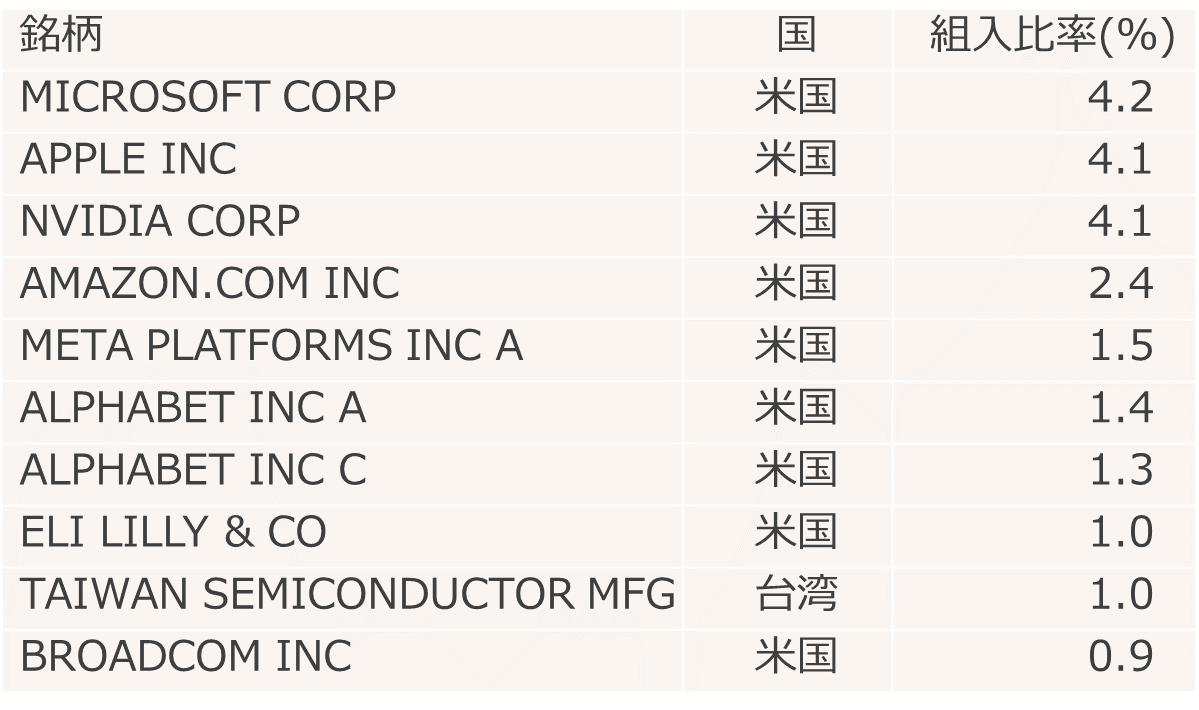

こちらは、オルカンの代表的商品であるeMAXIS Slim全世界株式(オール・カントリー)の上位組み入れ10銘柄です。

eMAXIS Slim全世界株式(オールカントリー)月次レポートをもとにFPフローリストが作成(2024年6月末現在)

なんと、GAFAMとNVIDIAの上位6銘柄でオルカン全体の投資比率の約2割を占めています。つまりオルカンに投資すると、その資金の約2割は6社の米国企業の株に投資されている、という状態になっています。

3.成長期待国への投資はできている?~国別構成比率の実態~

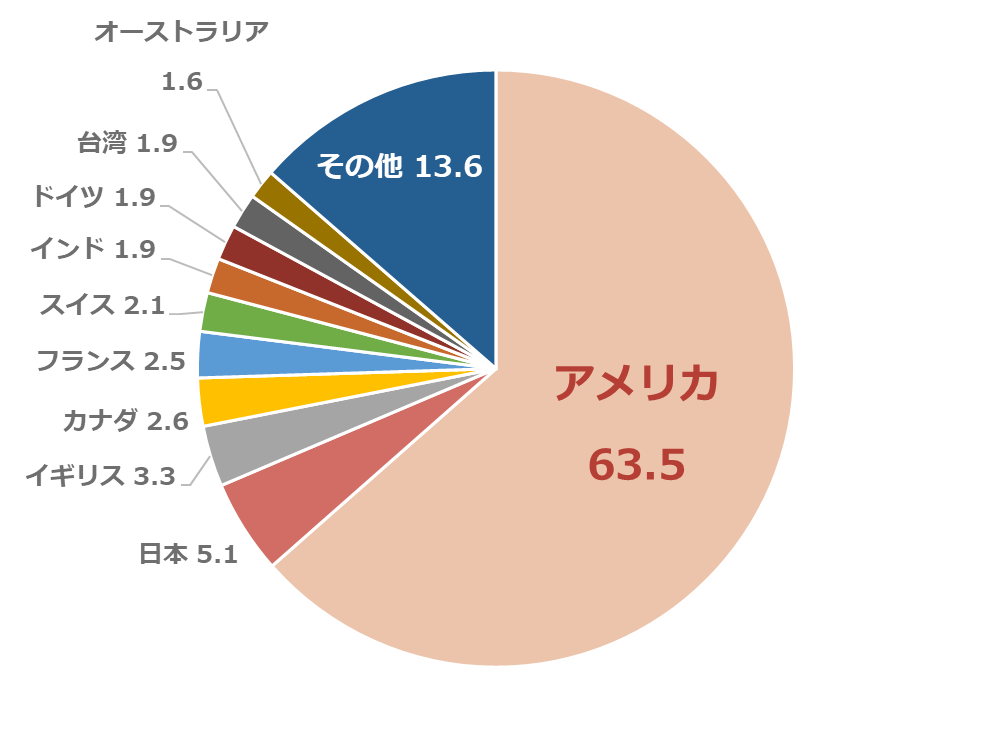

次に、オルカンの国別投資比率を見てみましょう。以下は、eMAXIS Slim全世界株式(オール・カントリー)の国別配分比率です。

eMAXIS Slim全世界株式(オールカントリー)月次レポートをもとにFPフローリストが作成(2024年6月末現在)

ご覧の通り、アメリカ一国の比率が約6割となっています。オルカン投資で世界中にまんべんなく投資をしているとイメージされている方もいらっしゃるかもしれませんが、実際の構成比率では米国が約6割以上、欧米日本を含む先進国に約8割以上投資しています。

国別の投資比率について一例を挙げたいと思います。

今年、FPフローリストのはじめての資産運用相談に来られたお客様で、「インドの株式にも投資をしてみたい」という方がいらっしゃいました。理由を伺うと、「インドは人口が増えて経済成長も目覚ましいと聞いているので、今後に期待して投資をしてみたい」とのことでした。

「インド株投資がどこまでお勧めか?」というのは別の論点になるためこのコラムでは触れませんが、そのお客様はオルカンでインド投資もできていると思っておられました。そこで上記の国別構成比率をご紹介したところ、イメージよりインドへの投資比率がかなり少ないことに驚かれていました。直近のオルカンのインドへの投資シェアは2%未満となっていますので、オルカンを100万円購入してもインド株投資は2万円に満たないということになります。結局このお客様は、オルカンと併せてインド株式ファンドへの投資も検討されることになりました。

オルカンの弱点をカバーする投資戦略とは

オルカンは全世界の大型中型株中心に分散投資を実行できる優れた商品ですが、オルカンを始めとするインデックスファンド投資以外にも、成長性の高い国への投資・中小型株投資・高配当銘柄投資など、インデックスを超えるリターンを目指したり、下落リスク軽減を目指したりする投資手法で実績を上げている投資信託がたくさんあります。

また、そもそもの話になりますが、分散投資とは一番儲けるための手法ではありません。異なる仕組みで利益を上げる複数の投資を組合せて、どのような経済変動が起きても、資産運用全体でのダメージを軽減し、中長期での安定的な成果を目指していく作戦です。その観点から言うと、資産運用の投資クラスが株式のみというのは、リスクを取りすぎない分散投資を目指したい人には合っていない可能性が高いのです。株式投資は資産クラス的にはハイリスク・ハイリターン投資に分類されます。ローリスク・ローリターンやミドルリスク・ミドルリターンの金融商品も組み合わせてポートフォリオを構築し、資産全体の稼ぐ力と守る力を高めていく事を目指すのが長期分散投資の原則です。

株式とは異なる仕組みの運用商品としては、債券やコモディティー、現物資産投資等が挙げられます。やみくもにいろいろな商品に手を出せばよいという訳ではなく、ライフプランに合わせて取れるリスクを勘案しながら資産クラス(投資商品のカテゴリー)の配分を考えていく必要があり、これを資産運用におけるポートフォリオ構築と言います。

FPとして推奨するのは、ライフプランとリスク許容度の観点から自分に合ったポートフォリオを考え、実行のための具体的商品としてオルカン含む個別商品を検討する、という順番です。

まとめ:1ランク上の分散投資を実行するためには

NISAという運用益非課税制度を活用し、毎月気軽な金額から資産運用を体験する、という段階では、オルカン1本でスタートもよいと思いますが、段々と資産運用に慣れ、また投資資金が大きくなってきたら、更なる本格的な分散投資の世界を知っていく事をお勧めします。

FPフローリストでは「はじめての資産運用相談」というFP相談メニューがあります。その名の通り、はじめての資産運用についてFPから基本的なレクチャーを受けられ、自分に合った投資スタイルのアドバイスや、資産運用実行までのサポートが受けられます。自分なりに勉強して実践した運用が適切なのかをプロに確認することもできます。デフレからインフレに変わりつつある今、時代に合わせて貯蓄や運用のやり方を見直してみたい、と思われる方のお力になれれば幸いです。

株式会社FPフローリスト 金融商品仲介業者 関東財務局長(金仲)第717号

【投資信託の取引にかかるリスク】

投資信託は、商品によりその投資対象や投資方針、申込手数料等の費用が異なり、多岐にわたりますので、詳細につきましては、それぞれの投資信託の「目論見書」「目論見書補完書面」を必ずご覧ください。また、一部の投資信託には、原則として換金できない期間(クローズド期間)が設けられている場合があります。

・主な投資対象が国内株式

組み入れた株式の値動きにより基準価額が上下しますので、これにより投資元本を割り込むおそれがあります。・主な投資対象が円建て公社債

金利の変動等による組み入れ債券の値動きにより基準価額が上下しますので、これにより投資元本を割り込むおそれがあります。

・主な投資対象が株式・一般債にわたっており、かつ、円建て・外貨建ての両方にわたっているもの

組み入れた株式や債券の値動き、為替相場の変動等の影響により基準価額が上下しますので、これにより投資元本を割り込むおそれがあります。

【投資信託の取引にかかる費用】

投資信託へのご投資には、所属金融商品取引業者等およびファンドごとに設定された販売手数料および信託報酬等の諸経費等をご負担いただく場合があります。(手数料等の具体的上限額および計算方法の概要は所属金融商品取引業者等およびファンドごとに異なるため本書面では表示することができません。)

・お買付時にお客様に直接ご負担いただく主な費用

「買付手数料」:所属金融商品取引業者等、ファンドによって異なります。

・保有期間中に間接的にご負担いただく主な費用

「ファンドの管理費用(含む信託報酬)」:ファンドによって異なります。

・ご換金時にお客様に直接ご負担いただく主な費用

「信託財産留保額」「換金手数料」:ファンドによって異なります。

買付・換金手数料、ファンドの管理費用(含む信託報酬)、信託財産留保額以外にお客様にご負担いただく「その他の費用・手数料等」には、信託財産にかかる監査報酬、信託財産にかかる租税、信託事務の処理に関する諸費用、組入有価証券の売買委託手数料、外貨建資産の保管等に要する費用、受託会社の立替えた立替金の利息等がありますが、詳細につきましては「目論見書」で必ずご確認いただきますようお願いいたします。また、「その他の費用・手数料等」については、資産規模や運用状況によって変動したり、保有期間によって異なったりしますので、事前に料率や上限額を表示することはできません。各商品のお取引にあたっては、当該商品の目論見書をお渡ししますので必ず内容をご確認のうえ、ご自身でご判断ください。

このコラムの著者

ゆりもと ひろみ

日本を元気にします!

- CFP®認定者

- 1級ファイナンシャル・プランニング技能士

- 宅地建物取引士

- 一種外務員

プロフィール

大阪府出身。1995年神戸大学理学部地球科学科卒業(現地球惑星科学科)

出産を機にマネープランの必要性を痛感し、FP(ファイナンシャル・プランナー)となる。一男一女の子育てをしながら、 開業以来1,200件以上のFP相談を受ける。資産運用・家計管理・住宅購入・保険見直しなど幅広いマネー相談に精通し、働くママとして奮闘する経験を生かした、親身なアドバイスが好評。 2013年「株式会社FPフローリスト」を設立し、社長向けFPコンサルや従業員向けFP相談サービスを開始。日々良質のFPサービスの普及に尽力している。

執筆取材

日経新聞 / 東京新聞 / テレビ東京(ワールドビジネスサテライト) / BS日テレ / フジテレビ(FNNスーパーニュース) / 文藝春秋社(文藝春秋) / プレジデント社/宝島社(リンネル) / 日本FP協会/日本金融通信社/楽天証券(トウシル) / リクルート(SUUMO) / 大創出版(家計ノート) / 学研 / 全国共済 / 一般財団法人教職員生涯福祉財団 他多数

講師講演

北海道水産報徳会 / 首都高速道路労働組合/NEC労働組合 / 日研フード株式会社 / 日本フイルター株式会社/厚木市教育委員会 / 高相建設業組合 他

その他

- 株式会社FPフローリスト 代表取締役社長

- 教育費や家計、資産運用などの疑問はFPに相談して解決しよう!