専業主婦は資産形成「弱者」じゃない。1,000万円貯める家庭のつくり方

今回は、子育てママさんからの資産形成に関するご相談にお答えいたします。

相談内容

人生100年時代と言われていますが、子どもが小さいうときは老後資金を貯めるなどあまり考えることができません。子どもが独立してくれるのは私たちが60代手前になるころです。そのころには今度は私たちの父母の暮らしの心配も出てきます。今からどう備えたらいいでしょうか(35歳・専業主婦・4歳と2歳のママ)。

自分がコントロールできるもの、できないものに分ける

このご相談には、大きく分けると3つの不安が入り混じっています。「教育費の不安」「親の世話の不安」「老後資金の不安」と、それぞれライフプランを考える上で大切なイベントですから、まとめて取り掛かろうと思うとかなり手強く、不安だけが育ってしまいます。特に子育て期のママは、すぐに働いて経済的不安を解消することが難しく、考え出すと気ばかりあせってしまいがちになるでしょう。 そんなときは、問題を1つずつ切り分けて、対策を立てていくことが得策です。

まず、不安の中身を、現在の自分がコントロールできるものと、できないものに分け、今できることは、具体的に手を打っていくのです。逆に今考えてもどうしようもないことは、時期をみて取り組み直すと決めて、割り切っていくのも大切です。

教育費はどう準備する?

まず1つめの不安は、教育費についてですね。実は、人生の3大資金(住宅資金・教育資金・老後資金)の中で、いちばん計画を立てやすいのが教育費なのです。

お子さん1人当たり、大学卒業までの22年間で、約1,000万~2,000万円かかると言われています。総額で見ると途方もない金額ですが、月々の家計支出を考えると、幼稚園や公立に進んだ場合は平均月2万~4万円の負担で済みます。

ただ私立を選んだ時点から、一般的に年間100万円以上の負担が発生します。

ですから、「どこから私立に進学させたいのか」「今から、将来の教育資金用の貯蓄を作っていけるか」「ちょっと無理そうなら、ママはいつから、どんな働き方をするか」

という順番で考えていくと、解決すべきことが整理できます。

児童手当を積み立てて備えるなど、今できることはすぐに実践しつつ、ママの社会復帰に備えて準備をしていくといいですね。

ところで、準備は必ずしもお金の面だけではありません。たとえばわが家では、洗濯、洗い物、ゴミ出しは、子どもたちの仕事として定着させました。また小学校の頃から料理を教え、家族全員の誰もがご飯を作れるようになりました。ママが働く家庭環境づくりを進めておくことは、今からでもいろいろできることがあるのです。

親の老後の対応は?

次に将来の両親の暮らしの心配ですが、経済的には、生活費や介護費用が足りなくなった場合を心配することになります。これは今から心配し過ぎても仕方がないのと、自分で完全にコントロールできないことと割り切り、その中でできることをはっきりさせてみましょう。

ご両親が、いつまでも元気に健康に暮らしてくれるようにお願い&フォローしつつ、いくらまでの援助をすべきかを考え、いざとなったときにその援助ができるよう、自分の家計をしっかりさせることに集中しましょう。

老後資金の備えは「30年後の自分に1,000万円プレゼント」プラン?

そして、大本命である自分たちの老後資金が足りるかどうかについて。

将来の漠然とした不安を解消するためには、「こうすれば解決に向けて、1歩、2歩前進できる」という、ささやかな作戦を実践することが効果的です。

人生100年時代となった今、子育て世代の30代は体力があり、新しいことにもチャレンジできる力があることと、時間という資産がたっぷりあることが強みです。

その時間を活用して、まずは「30年後の自分に余裕資金1,000万円をプレゼントする」という作戦を実行してみませんか?

物価や日本経済がどうなっていても資産価値を目減りさせず、未来の自分のために資産形成するためには、実は資産運用がピッタリの方法です。

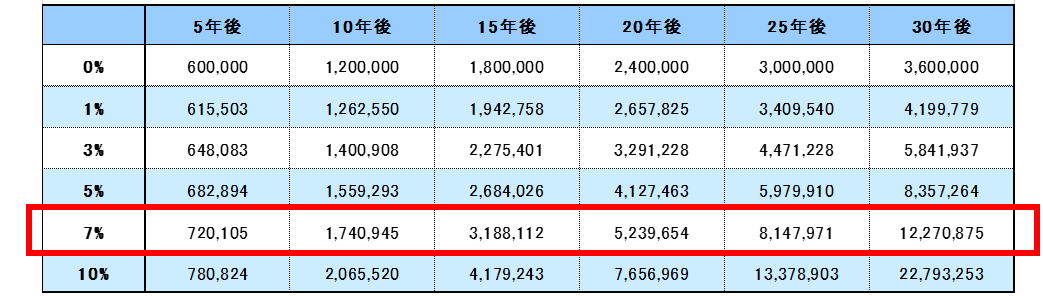

たとえば今から毎月1万円を積み立てて、平均運用利回り7%で30年間運用し続けると、約1,200万円を作れる計算になります。(図表参照)

毎月1万円を積み立てながら複利運用した場合の資産額

過去の実績から見ると「7%」というのは、国内外の株式中心の投資信託で運用した場合、実現する可能性が高い利回りです。

実際にこのようにうまくいくとは限りませんが、まずは始めないことには成果を得ることもできません。

「今は1万円も積み立てられない…」ということでしたら、月々1,000円や3,000円でもOKなのです。

はじめは小さくても、アクションを起こすことが自信につながり、希望の未来を引き寄せる呼び水になるものです。お子さんがもう少し大きくなれば、ママが働くことで家計収入を増やせるため、そこから本格的に資産形成を考えていっても良いですね。

30年以上先のお金の心配で、お子さんが一番かわいい時期に不安を抱えて過ごすのはもったいない! ぜひポジティブに、「時間」という財産の活用から考えてみてくださいね。

FPフローリストでは、経験豊富なFPが、一人ひとりに合ったライフプランをご提案しています。家計管理と節約に加えて、どのくらいの貯蓄体質に持って行くことができれば、住宅購入や教育資金準備、老後資金準備など、「中長期的な夢を叶えられるのか」が、ライフプラン・シミュレーションを利用すると一目瞭然となります。

お金のプロに相談されたい方は、ぜひFPフローリストのファイナンシャル・プランナーにご相談ください。

※本コラムは楽天証券<お金と投資をもっと身近に> 投資情報メディア「トウシル」にて執筆したコラムを転載・加筆しております

- 教育費や家計、資産運用などの疑問はFPに相談して解決しよう!