今世紀の米国の金融政策を振り返ってみよう

金融政策決定会合

米国の政策金利を決めるのはFRB(連邦準備制度理事会)という米国の中央銀行にあたる組織です。FRBは次の3つを目標として金融政策を実行しています。

米国経済における

・雇用の最大化

・物価の安定

・適切な長期金利水準の維持

金融政策のセオリー

これらの目標の実現のために、基本的にFRBは以下のようなセオリーで政策金利を決定しています。

景気拡大、インフレ懸念 ⇒ 利上げ

景気悪化、雇用が悪化、インフレ懸念後退 ⇒ 利下げ

米国の金融政策

ここで、簡単にこれまでの米国の金融政策を見ていきましょう。難しい話はさておき、景気が悪くなると(予想されると)金利を下げ、景気が良くなると、景気過熱を抑えるため金利を上げる、という金融政策の基本的な流れを掴んでいただければと思います。

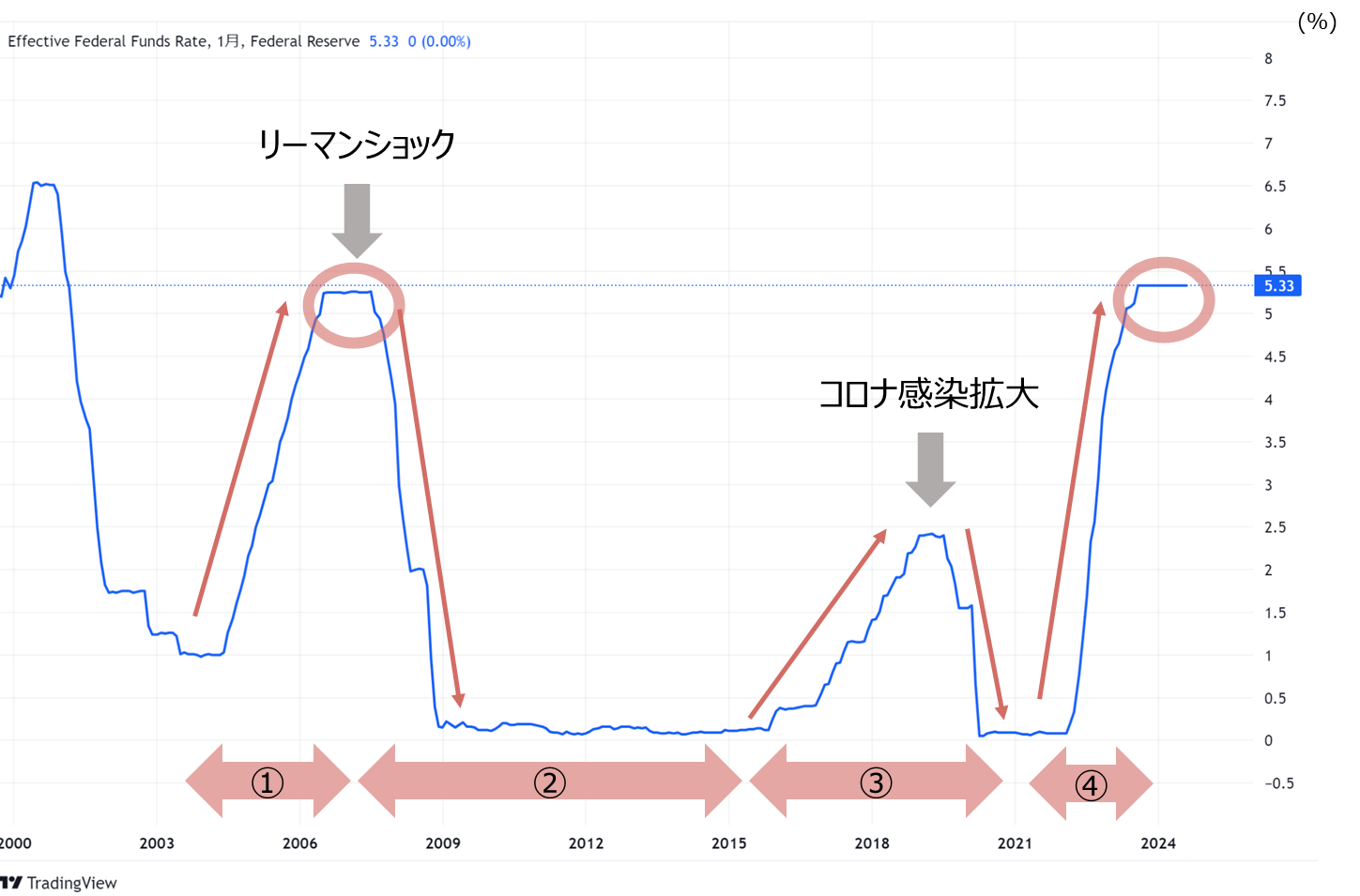

【図1】米国の実効フェデラルファンドレート(FFレート)の推移と金融政策(出所:TradingView提供のチャートを基にFPフローリストにて作成)

【リーマンショック前(①)】景気の過熱感を抑えるため利上げ

リーマンショック前、米国では空前の住宅ブームが起きてバブルの様相を呈していました。「サブプライムローン」と呼ばれる低所得者層向けの住宅ローンにより、本来ならローンが組めない低所得者層までもがハイリスクな住宅購入に走っていたのです。そうした状況を抑え込むためにFRBは急激な利上げを行っていました。2006年6月29日のFOMCでは5.25%まで利上げを行っています。

【リーマンショック後(②)】景気悪化を食い止めるため利下げ

FRBが急激な利上げを行ったにもかかわらず、結局サブプライムローン問題に端を発した世界的な金融危機が起こりました。そこでFRBは一転して利下げに舵を切ります。その後、2008年12月に0~0.25%まで利下げを行い、2015年に再び利上げを行うまで9年もの間、米国の金利はほぼゼロという状況でした。

【コロナ前後(③)】利上げに向かっていたが、コロナ感染拡大により再び利下げへ

ようやく上向いてきた景気を冷やさないよう慎重に利上げを進めていたところへ世界的にコロナ感染が拡大。大量の失業者が出て、再び利下げを余儀なくされます。利下げだけでは足りず、異次元の量的緩和という措置を取ったのもこの時期です。

【2022年以降(④)】インフレ懸念から急ピッチな利上げ

2022年ごろより、コロナ禍からの経済の急回復とウクライナ危機によるインフレ懸念が台頭。FRBは急ピッチに利上げを行いました。2022年3月から2023年7月までの1年4か月の間に実に5%もの利上げを行い、今回利下げを行うまでの政策金利は、5.25~5.50%となっていました。

【現在】利下げへ

インフレ鎮静化の兆しがみられること、失業率が上昇傾向にあることなどから、FRBは0.5%の利下げを行い、政策金利は、4.75~5.00%となっています。

米国の金融政策のポイント

リーマンショック前からの金融政策を見てきました。押さえておきたいポイントとしては、利上げも利下げも比較的短期間の間に一気に進むということがあります。実際、今回の利下げ後、年内さらに0.5%の追加利下げを実施する見通しとなっています。

金融政策に応じた投資のポイント

では、個人投資家は、このような米国の金融政策を受けて、どのように投資していけばよいでしょうか?明確に金利の動きと関連があるのは「債券」です。基本的に、金利が上がると債券価格は下がり、金利が下がると債券価格は上がります。

【図1】を例にとって見てみましょう

利上げ中に債券を買った場合(①や④の時期)

利上げを行っている局面では、債券価格は下がっていきます。こうしたタイミングで債券を買うと、

・その後の利上げに伴って債券価格が下がり、途中売却すると損失が出る

・自分が債券を購入した後にもっと条件の良い債券が出てくる

したがって、債券投資はあまりお勧めできません。

債券投資にお勧めのタイミングは?

債券投資にお勧めなのは、金利が高くなっているタイミングです。金利がどこまで上がるのかをぴったり予想することは(株価と同じで)難しい面はありますが、ある程度高いところで債券を買うことができれば、

・その後は、債券価格の値上がりが期待できる(少なくとも大きな下落の心配はあまりない)

・高い金利を受け取り続けることができる

つまり、「そろそろ利上げも終わりそう」という頃から「利下げに転換」という時期までが債券投資にお勧めのタイミングということになります(【図1】で言うと、丸で囲んである時期です)。まさに今2024年10月現在は、債券投資には良い環境と言えるのではないでしょうか。

まとめ

2000年以降の米国の金融政策を振り返ってみましたが、いかがでしたか?

短期的には様々な予想が飛び交い、いつ、何%の利下げ(利上げ)が行われるのか?などと騒がれたりしますが、俯瞰してみると大きな流れが掴めるのではないでしょうか。流れが分かれば、株式相場よりも方向感は掴みやすいかもしれません。今後はFRBの金融政策に注目して投資に生かしてみて下さいね。

株式会社FPフローリスト 金融商品仲介業者 関東財務局長(金仲)第717号

【手数料等について】

商品等へのご投資には、各商品等に所定の手数料等(例えば、国内の金融商品取引所に上場する株式(売買単位未満株式を除く。)の場合は約定代金に対して所属金融商品取引業者等ごとに異なる割合の売買委託手数料、投資信託の場合は所属金融商品取引業者等および銘柄ごとに設定された販売手数料および信託報酬等の諸経費等)をご負担いただく場合があります(手数料等の具体的上限額および計算方法の概要は所属金融商品取引業者等ごとに異なるため本書面では表示することができません。)。債券を募集、売出し等又は相対取引により購入する場合は、購入対価のみお支払いいただきます(購入対価に別途、経過利息をお支払いいただく場合があります。)。また、外貨建ての商品の場合、円貨と外貨を交換、または異なる外貨間での交換をする際には外国為替市場の動向に応じて所属金融商品取引業者等ごとに決定した為替レートによるものとします。

【リスクについて】

各商品等には株式相場、金利水準、為替相場、不動産相場、商品相場等の価格の変動等および有価証券の発行者等の信用状況(財務・経営状況含む。)の悪化等それらに関する外部評価の変化等を直接の原因として損失が生ずるおそれ(元本欠損リスク)、または元本を超過する損失を生ずるおそれ(元本超過損リスク)があります。

なお、信用取引またはデリバティブ取引等(以下「デリバティブ取引等」といいます。)を行う場合は、デリバティブ取引等の額が当該デリバティブ取引等についてお客様の差入れた委託保証金または証拠金の額(以下「委託保証金等の額」といいます。)を上回る場合があると共に、対象となる有価証券の価格または指標等の変動により損失の額がお客様の差入れた委託保証金等の額を上回るおそれ(元本超過損リスク)があります。

上記の手数料等およびリスク等は、お客様が金融商品取引契約を結ぶ所属金融商品取引業者等の取扱商品毎に異なりますので、当該商品等の契約締結前交付書面や目論見書またはお客様向け資料等をよくお読みください。

このコラムの著者

佐野 菜穂子さの なおこ

自ら理解し判断できるようお手伝いいたします

- CFP®認定者

- 一種外務員

- 宅地建物取引士

プロフィール

東京都出身。東京都立大学人文学部英米文学科卒業。

大学在学時より英語を学び、英語を使えるキャリアを志向して、専門商社、弁護士秘書として働く。TOEIC960点取得するも、英語を学ぶほどに、英語以外の専門性の必要性を痛感。一念発起して、証券業界に転職。営業として、多くのお客様と出会い、投資家心理も実地で学ぶ。出産後、専業主婦期間を経て、ポッドキャストの配信サポート、IFA法人の投資コラム執筆、賃貸不動産会社パートなどで徐々に仕事を再開。同時にCFP資格、宅建士資格を取得し、夢だったFPになるため、FPフローリストに入社。証券会社に転職する際に思い描いていた、医師、弁護士と並んで重要なアドバイザーとされる米国のFPのような存在を目指しています。

メッセージ

子供の頃から人に何かを教えたり、説明するのが得意でした。難しい制度や金融商品などを分かりやすくお伝えし、お客様が「自ら理解し、判断できる」お手伝いがしたい、知らないことで苦労したり、諦めたりすることのないよう、頑張る人を応援したいと思っています。

- 教育費や家計、資産運用などの疑問はFPに相談して解決しよう!